Londons guldmarknad

Av: Liberty SilverIntroduktion

Till handelsvolym mätt är Londons guldmarknad, tillsammans med guldmarknaden i New York, den största i världen och en av de två dominerande marknaderna för prissättning av guld. Trots att handelsvolymerna i både London och New York är högre än handelsvolymerna på den kinesiska guldmarknaden genererar guldbörsen i Shanghai, känd som ”The Shanghai Gold Exchange”, världens högsta fysiska guldhandelsvolym.

Deltagarna i Londons guldmarknad är investmentbanker som handlar med guld (s.k. bullionbanker) samt mäklare, råvaruhandlare, centralbanker, guldaffinaderier och guldgruveföretag. Marknaden är därför en grossistmarknad. Londons guldmarknad är en over-the-counter-marknad (OTC) där deltagarna handlar bilateralt direkt med varandra på det som kallas ”principal-to-principal basis”, det vill säga utan mellanhänder. Eftersom Londons guldmarknad är en OTC-marknad är handeln flexibel i termer av handelsvolym och metallkvalitet men marknaden karaktäriseras av så kallade standardiserade avtal.

För att få handla på Londons guldmarknad måste handelsdeltagare upprätta bilaterala handelsavtal med varandra vilket även inkluderar bilaterala kreditavtal. Londons OTC-guldhandel styrs också av så kallad standardokumentation som tillhandahåller mallar för deltagarna att basera sina bilaterala avtal på. Standardokumentationen inkluderar International Bullion Master Agreement (IBMA) [1] från 1994 samt International Swaps and Derivatives Association (ISDA) Bullion Definitions [2] [3] från 1997.

Innehåll

1. Introduktion

2. Infographic Londons guldmarknad

3. LBMA:s betydelse för Londons guldmarknad

4. Deltagarna på Londons guldmarknad

5. Londons guldhandelsstatistik

6. Guldkontotyper på Londonmarknaden

7. Guldclearing

8. LBMA:s guldclearingstatistik - en verklighetskoll

9. Bank of England Vault och antalet tackor som finns lagrade på Londons guldmarknad

10. Londons gold-forward Market Makers

11. LBMA:s guldprisauktion och benchmarkpris

12. Fysiska gulduppbackade ETF:er - London

13. London - Ett historiskt guldaffineringscenter

14. Slutsats

15. Referenser och länkar

Infographic Londons Guldmarknad

LBMA:s betydelse för Londons guldmarknad

London Bullion Management Association (LBMA) [4] representerar London Bullion Market (Londons marknad för investeringsmetall) och är en viktig del av Londons guldmarknad. London Bullion Market består av Londons guldmarknad och Londons silvermarknad. Alla Londonbaserade medlemmar i LBMA, tillsammans med Bank of England, utgör Londons guldmarknad. LBMA är registrerat som ett privat företag i England och Wales med organisationsnummer 02205480. Notera att LBMA är en branschorganisation och att det varken är eller fungerar som en handelsplats.

LBMA:s syfte är att främja och utveckla Londons guldmarknad och de globala guldmarknaderna. Detta inkluderar upprätthållandet av London Good Delivery-listan för guld och silver, ackreditering av nya affinaderier globalt, samverkan med tillsynsmyndigheter och media, publicering av dokumentation och statistik, genomförande av benchmarksprissättning för guld och silver samt det så kallade ”Responsible Gold Initiative” (handel med konfliktfritt guld från kända gruvor). Föreningen har 85 st ”Ordinary Members” (ordinarie ledamöter), 64 st ”Associates” (intressebolag) och 9 st affiliates från hela världen [5]. Dessa siffror ändras regelbundet i takt med att nya medlemmar går med, associerade företag övergår till fullt medlemskap och medlemmar lämnar o.s.v. Många av de ordinarie medlemmarna är investmentbanker/bullionbanker och de flesta av de associerade intresseföretagen är ädelmetallaffinaderier.

LBMA bildades 1987 på begäran av Bank of England. Även om Bank of England inte är medlem i LBMA har centralbanken ett mycket nära förhållande till LBMA och en representant för banken med observatörsstatus sitter även med på LBMA:s förvaltningskommittés möten. Enligt företagets bolagsordning [6] blev LBMA ett bolag den 24 november 1987 och grundades av företagen NM Rothschild & Sons Limited, J. Aron & Company (UK) Limited, Mocatta & Goldsmid Limited, Morgan Guaranty Trust Company of New York, Sharps Pixley Limited och Rudolf Wolff & Company Limited.

Deltagarna på Londons guldmarknad

Market makers: Alla market makers på Londons guldmarknad är skyldiga att vara medlemmar i LBMA och de upptar en särskild medlemskapskategori som kallas just market making-medlemmar. Alla market makers är också Londonbaserade filialer för internationella investmentbanker. Market makers för varje finansiell produkt (spot, forward och optioner) är skyldiga att lämna budgivningspriser i överenskomna kvantiteter för en specifik finansiell produkt under Londons handelstimmar.

Det finns 13 st market makers i LBMA [7], varav 11 st är market makers för spotpris. Dessa market makers är Barclays Bank, Goldman Sachs International, HSBC Bank USA, JP Morgan Chase Bank, UBS, Citibank, Credit Suisse, Morgan Stanley & Co International, Merrill Lynch International, Société Générale, Standard Chartered Bank, The Bank of Nova Scotia - ScotiaMocatta och Toronto Dominion Bank. Fyra av dessa banker, HSBC, UBS, Goldman Sachs och JP Morgan är market makers på alla de tre finansiella produkterna spot, forward och optioner. Deutsche Bank AG och Mitsui & Co Precious Metals upphörde år 2014 respektive år 2015 att vara market makers på LBMA. Barclays har också tillkännagivit en avveckling av sin aktivitet på Londons ädelmetallmarknad och skalat ned sina marknadsaktiviteter genom att gå från att vara en market maker på alla de tre finansiella produkterna (spot, forwards och optioner) till att enbart vara det för spot.

Andra bullionbanker: Ett stort antal andra bullionbanker är ordinarie medlemmar i LBMA och de handlar också på OTC-guldmarknaden i London. I motsats till market maker-medlemmarna är vanliga LBMA-medlemmar inte skyldiga att göra så kallade tvåvägsprisnoteringar. Ordinarie medlemsbanker inkluderar Bank of China, ICBC, Westpac, ANZ, RBC, Commerzbank, Standardbank, Natixis, BNP Paribas, Toronto Dominion Bank och Bayerische Landesbank.

Mäklare: I likhet med andra OTC-finansmarknader i London, såsom obligations- och valutamarknaderna, erbjuder ett antal specialiserade mäklare guldmäkleri på Londons guldmarknad. Dessa mäklarföretag är också ordinarie medlemmar i LBMA och går under namnen iCap, Sucden Financial, Marex Spectron, Prebon Premex (Tullett Prebon), New Edge (ägd av SocGen) och Triland (ägd av Mitsubishi). Deras tjänster inkluderar prissättning på spot- och forwardmarknaden, prissättning av optioner, tillhandahållande av direkt elektroniskt handelstillträde (loco London oallokerat 0.995 finguld) och riskhantering. Notera att dessa mäklare också tillhandahåller tjänster så som verkställande (och clearing) för andra stora guldhandelsplatser runt om i världen, såsom COMEX, samt tillgång till andra guld-OTC-produkter.

Bank- och mäklarkunder: En stor skara av olika kunder på Londons guldmarknad använder sig av ovanstående market makers, bullionbanker och mäklare. Bland dessa kunder finner vi industriella konsumenter av guld, affinaderier, gruvbolag, centralbanker, stora smyckestillverkare, investeringsfonder, hedgefonder samt spekulanter.

Londons guldhandelsstatistik

Eftersom guldmarknaden i London är en oreglerad OTC-marknad väljer LBMA och bullionbankerna att inte publicera handelsstatistik över guldhandeln, helt I enlighet med lagen. De enda relativt moderna handelsdata som finns tillgängliga kommer från en frivillig undersökning av Londonmarknaden genomförd 2011 av LBMA [8]. Denna undersökning syftade till att påvisa för Baselkommittén för banktillsyn att guld är en ytterst likvid tillgång.

Undersökningen (i vilken endast ett antal LBMA-medlemmar valde att svara) omfattade första kvartalet 2011 och berörde handelsdata för spot, forward och andra transaktioner (t.ex. optioner och råvarubaserade swappar) men exkluderade gulddepositioner/-lån. Trots att undersökningen inte var obligatorisk svarade 36 av 56 st medlemmar aktiva inom guldhandel (inklusive alla market makers inom spot och forward) och data som kom från respondenterna omfattade transaktioner med såväl medlemmar som icke-medlemmar i LBMA.

I undersökningsresultaten konstaterades att 10,9 miljarder oz guld omsattes under första kvartalet 2011 till ett värde av 15,1 biljoner dollar motsvarande 385 000 transaktioner. Spot-handeln var cirka 90% av handelsomsättningen medan forward-handeln och andra transaktioner vardera svarade för 5% av omsättningen. På en genomsnittlig dagsnivå motsvarar detta en handelsvolym på 173 miljoner oz till ett värde av 241 miljarder dollar spritt över 6100 transaktioner per dag.

Även om handelsvolymerna i London inte offentliggörs publiceras de månatliga clearingvolymer av LBMA. Clearingvolymer [9] definieras som nettoförsäljningsvolymer. Med tanke på att 1,18 miljarder oz guld clearades under första kvartalet 2011 indikerar detta att förhållandet mellan handelsomsättning och clearingomsättning var 10:1. Använder man LBMA:s offentliga clearinguppgifter samt svaren från den tidigare nämnda undersökningen utförd 2011 av LBMA kan man med hjälp av att räkna baklänges få någorlunda klarhet i de faktiska handelsvolymerna.

Guldkontotyper på Londonmarknaden

Londons OTC-guldmarknad använder sig bokföringsmässigt av såväl oallokerade som allokerade konton.

Med ett allokerat guldkonto fungerar den kontoutgivande institutionen som depåförvaltare av guldet och kontoinnehavaren har rätt till specifika identifierbara guldtackor. Guldet sägs vara separerat från andra kontoinnehavares guld och tackorna redovisas i en lista som innehåller information om finhet, varumärke och serienummer. Kontoinnehavaren håller en oinskränkt äganderätt till det deponerade guldet och det finns därför ingen kreditrisk i arrangemanget. Det guld som lagerförs ska också vara försäkrat mot förlust av antingen kontoutgivaren eller kontoinnehavaren. Kontobalansen för ett allokerat konto uppdateras när fysiska guldtackor flyttas in eller ut från kontot (och eventuellt fysiskt transporteras), eller alternativt uppdateras genom så kallade ”Book Entry Transfers” (BET), på svenska bokföringsöverföringar.

Ett oallokerat guldkonto antyder att kontot har en kreditbalans. Kontohavaren har en allmän rätt till en till en viss mängd guld men är en oprioriterad fordringsägare hos det kontoutgivande företaget som i sin tur har en skuld till kontoinnehavaren. Detta är analogt med ett vanligt bankkonto. Därför uppstår kreditrisk för kontoinnehavaren medan han håller en guldbalans inom ett oallokerat konto. Saldot för ett oallokerat konto uppdateras genom ”BET”. BET är en term som används av Bank of England för sitt guldbokföringssystem. Ett liknande koncept används av bullionbankerna. Oallokerade kontosaldon kan också omvandlas till allokerade saldon via allokering av specifika guldtackor och vice versa.

Guldclearing

Det finns ingen central clearingmotpart i Londons guldmarknad. Allt guld som handlas loco London clearas genom en elektronisk clearingplattform som drivs av London Precious Metals Clearing Limited (LPMCL) [10]. LPMCL har 5 medlemmar: HSBC, JP Morgan, Barclays, ScotiaMocatta och UBS. LPMCL är ett privat företag som grundades 2001. Alla 5 medlemmar av LPMCL är grundare förutom Barclays som gick med 2005. NM Rothschild lämnade LPMCL 2004. Credit Suisse var också grundare och medlem men gick ur strax efter att de hade anslutit sig 2001. Deutsche Bank lämnade från LPMCL i augusti 2015.

LPMCL:s clearingplattform heter AURUM och clearar handel via bokföringsnettning och clearing med oallokerade konton. Majoriteten av LPMCL-handelsclearing bearbetas av HSBC och JP Morgan. De clearande medlemmerna "settlar" också sina egna positioner med varandra mellan 16:00 och 16:30 varje dag via mäklaröverföringar som involverar tre olika mäklare. Detta görs för att förhindra överdriven kreditexponering mellan cleararna.

Cleararna slutar med nettoguldpositioner. Efter detta genomförs bokföringsöverföringar (BET) mellan clearingmedlemmarnas konton hos Bank of England, dvs. vad LBMA kallar "överföringar mellan clearingmedlemmarnas konton i Bank of England".

Bank of England ger guldkonton till kunderna på allokerad basis och kunderna har äganderätt till specifika guldtackor som finns i bankens valv. En fysisk leverans av kundens tackor i eller ut ur valvet kommer att kreditera/debitera kundens konto.

Banken använder också ett system för bokföringstransaktioner där en kund kan överföra tackor mellan guldkonton inom banken utan att behöva flytta tackorna. Tackorna förblir i sina lagerpositioner där de är placerade i valvet och banken registrerar överföringen av ägandet från en kund till en annan i bankens lagerstyrningssystem. Bank of England vidhåller att centralbanken inte tillhandahåller oallokerade guldkonton till sina LBMA- och centralbankskunder med guldkonton.

LBMA:s guldclearingstatistik - en verklighetskoll

LBMA:s guldclearingstatistik publiceras varje månad och visar de genomsnittliga dagliga clearingvolymerna av loco London-guldöverföringar mellan de fem LPMCL-medlemmarna under månaden. Statistiken inkluderar överföringar av oallokerat guld mellan parter i en medlems bok, överföringar mellan parter över de fem LPMCL-medlemmarnas böcker, överföringar över de fem medlemmarnas allokerade guldkonton i Bank of England och även fysiska överföringar av guld från LPMCL-medlemmars konton.

Till exempel var i augusti 2015 de genomsnittliga dagliga clearingsifforna för guld mellan de fem London-cleararna hela 17,7 miljoner oz per dag. Detta motsvarar 550 ton guld loco London transfereringar clearade dagligen, det vill säga 137 500 ton guld clearat per år i London. Med en 10:1 clearing gentemot handel multipel skulle detta innebära att 5 500 ton guld handlas varje dag och 1 375 000 ton guld handlas varje år i London. De clearinguppgifter som användes i handelsundersökningen 2011 omfattade endast debetsidan för varje transaktion och behöver därför inte delas med två. Likaledes inkluderar LBMA:s månatliga clearingtal också endast debetsidan för varje transaktion. Världens samlade totala guldproduktion genom historien är ca 180 000 ton och den totala årliga guldproduktionen i världen ligger på cirka 3 000 ton. I ljuset av detta är volymen guld som handlas per dag och per år i London svår att greppa. Mängden guld som handlas varje dag, bara på Londons guldmarknad, uppgår till ca 183% av den mängd som bryts varje år i hela världen.

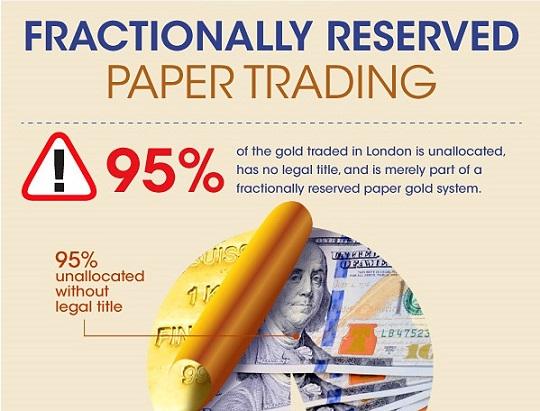

Nästan allt guld som handlas på Londons guldmarknad är dock endast papperstransaktioner för oallokerad metall och det är fullt möjligt att denna metall inte existerar i någon fysisk form. I april 2013 utarbetade HM Revenue and Customs tillsammans med LBMA och London Platinum and Palladium Market (LPPM) en promemoria om metalltransaktioner och moms [11] där det uppgavs att "95% av transaktionerna är oallokerad metall: Således, eftersom de behandlas som tjänster, är den underliggande metallens placering inte relevant". Detta bör tolkas som att eftersom 95% av transaktionerna är i oallokerat guld är Londons guldmarknad i första hand ett guldbanksystem baserat på fraktionella reserver med en ytterst begränsad bas av fysiskt guld.

LBMA publicerar varken statistik eller analyser över guldhandeln av de transaktionstyper som clearingsstatistiken hänvisar till. Det finns till exempel ingen information om vilken procentandel som representerar oallokerat guld i cleararnas handelsböcker, vilken procentandel som hänför sig till allokerade överföringar inom Bank of Englands system för överföring av guldtackor eller vilken procentandel som avser fysiska utleveranser. Det finns inte heller någon information om transaktionstyper, till exempel om transaktionerna är affärer kopplade till spotköp och -försäljning eller affärer kopplade till guldinlåning och lån etc. Ej heller finns någon information som visar en fördelning per klienttyp mellan procentsatsen av affärer hänförliga till gruvföretag, guldaffinaderier, handelsinstitut eller centralbanker.

Två gånger per år publicerar Bank of International Settlements (BIS) statistik över OTC-guldderivat [12] i form av nominella bruttobelopp för guldswappar, forwards och optioner. BIS visar att den 31 december 2014 uppgick bruttotillgodohavanden för dessa instrument till 300 miljarder dollar, varav 169 miljarder dollar var för forwards och swappar samt 139 miljarder dollar var för optioner. Eftersom undersökningen som LBMA utförde 2011 visade att 90% av handeln består av spothandel betyder det att Londons OTC-guldmarknad är många gånger större än de finansiella produkter som visas i BIS guldderivatstatistik.

CPM-koncernen hävdar att guld motsvarande USD 18 biljoner omsattes 2013. Till ett genomsnittligt pris på USD 1530 (2013) skulle detta motsvara 365 000 ton vilket är cirka två gånger den kända guldmängden i världen och mer än 100 gånger den årliga gruvproduktionen. Så länge LBMA eller de brittiska tillsynsmyndigheter inte publicerar detaljer om Londons guldmarknad som förklarar vad de enorma dagliga guldclearingsiffrorna består av kan man inte göra annat än att anta (med ovanstående bevis) att de representerar en övervägande mängd pappersguldtransaktioner.

Cleararnas ädelmetallvalv

LPMCL:s clearingssystem använder ett nätverk av ädelmetallvalv i London som drivs av åtta valvoperatörer. Tre av dessa operatörer, HSBC, JP Morgan och Barclays är LPMCL-medlemmar. Barclays valv drivs av Brinks. Fyra andra operatörer är säkerhetsbolagen Malca Amit, Brinks, Loomis (tidigare Via Mat) och G4S. Det sista "valvet" utgörs av Bank of Englands samtliga guldvalv i London. LPMCL-medlemmarna Scotia och UBS har inte egna valv i London utan använder istället lagringsanläggningar hos de andra valvoperatörerna. Under 2011-2012 kontrakterade Deutsche Bank G4S för att bygga och driva ett ädelmetallvalv. G4S byggde valvet men strax efter att färdigställandet avslutade Deutsche Bank sin ädelmetallverksamhet i London och avgick från LPMCL-gruppen. Valvets hyreskontrakt togs då över av ICBC Standard Bank. Malca Amits valv ligger i närheten av den kända flygplatsen Heathrow International Airport.

Bank of Englands valv och antalet tackor som lagras på Londons Guldmarknad

I början av 2015 uppgav LBMA att det fanns cirka 7 500 ton guld i Londonvalven, varav tre fjärdedelar fanns i Bank of Englands valv. I början av 2014 rapporterade samma källa att 9 000 ton guldtackor fanns lagrade i Londons valv samt att två tredjedelar av dessa låg lagrade i Bank of Englands valv.

Enligt Bank of England hanterar banken guldkonton på uppdrag av 72 kunder bestående av centralbanker, internationella institutioner och bullionbanker som är LBMA-medlemmar. De internationella institutionerna i fråga är Internationella Valutafonden (IMF), där Bank of Englands valv används för guldförvaring, BIS och Europeiska Centralbanken (ECB). Några av dessa guldkonton kan vara historiska eller statiska, vilket eventuellt innebär att det inte finns något guld på kontot. Ca 300 ton guld som lagras i Bank of Englands valv ägs av Storbritanniens Finansministerium (HMT) och är klassificerade under HMT: s Exchange Equalization Account (EEA).

Enligt Bank of England Museum lagrar Bank of England guld i 8-10 st valv i två källarvåningar under Bank of Englands huvudkontor på Threadneedle Street i London. Ingången till valven nås från bankens ”bullion yard” som är tillgänglig via gatan Lothbury på bankkvarterets baksida. Det exakta antalet valv som används för att lagra guld varierar eftersom banken använder olika valv för att lagra guld och kontanter beroende på lagringskrav. Även om de inte rapporterar det exakta antalet guldtackor vid ett visst tillfälle har banken hävdat att de 2015 lagrade över 400 000 st Good delivery-tackor.

Londons gold forward-market makers

De sju LBMA-medlemmar som är forward-market makers på Londons guldmarknad är HSBC, JP Morgan Chase, Scotia Mocatta, BNP Paribas SA, Goldman Sachs, UBS och Toronto Dominion. Både Deutsche Bank och Societe Generale upphörde att vara forward-market makers på LBMA 2014. Toronto Dominion samt BNP Paribas SA klev istället in som nya forward-market makers under 2014 respektive 2015 medan Barclays upphörde att vara en forward-market maker i början av 2016. Forwardguldhandel innebär att en av de två parterna i en transaktion köper eller säljer guld för US dollar med ett avtal om att sälja/köpa tillbaka samma mängd guld vid ett framtida datum.

Från och med 2009 hade forward-market makers försett London Metal Exchange (LME) med data för publicering gällande dagsslutsnoteringar på guldforwards och guldränteswappar (IRS). Denna data användes av Londons guldmarknad för att värdera framtida positioner i slutet av dagen och bestod av prisdata upp till 10 år för guldforwards och guldränteswappar. De främsta market makers slutade dela med sig av data i september 2014 vilket ledde till sämre insyn på guldmarknaden.

Clearing av guldforwards

Londons guldforwards clearades av LCH.Clearnet fram till augusti 2014. London Metal Exchange (LME) planerade att ta över denna clearingtjänst från LCH.Clearnet i september 2014 med hjälp av sin LMEClear-tjänst men kunde inte göra det eftersom forward-market makers upphörde med tillhandahållandet prisdata om guldforwardhandeln. CME-koncernen fortsätter att erbjuda en clearingtjänst för guldforwards med sina egna dagliga avräkningskalkyler baserat på en icke transparent insamlingsprocess av data från Londons OTC-mäklare och andra OTC-marknadsaktörer [13].

Upphörandet av GOFO

I januari 2015, som ett ytterligare steg mot försämrad insyn i guldforwards och guldlånemarknaden, upphörde LBMA:s forward market makers att bidra till benchmark-beräkningen, den så kallade ”Gold Forward Offered Rate” (GOFO). Med detta upphörde även LBMA att publicera GOFO-data. Deutsche Bank hade redan avslutat sitt bidrag till GOFO-beräkningar i början av 2014 och Societe Generale slutade i oktober 2014. Några av de återstående deltagarna (Nova Scotia-ScotiaMocatta, HSBC, JP Morgan Chase, Barclay, Goldman Sachs och UBS) blev då även de ovilliga att bidra till GOFO och beräkningen av GOFO avbröts på grund av brist på indata från bidragande deltagare.

GOFO var den räntesats (för 1, 2, 3, 6 och 12 månader) genom vilken market makers kunde låna guld mot amerikanska dollar (på swapbasis) och som användes vid värderingen av guldswappar, guldforwards och guldutlåning/leasingtransaktioner. Eftersom GOFO användes för att prissätta och nollställa guldränteswapphandeln, avvecklade de största deltagarna på denna marknad (mestadels market makers) sin guldränteswapphandel i slutet av januari 2015 i förening med TriOptima och LBMA, strax innan avbrytandet av GOFO.

Londons guldlånemarknad

London är centrum för världens guldlånemarknad vilken verkar genom Bank of Englands guldvalv. Både centralbankerna och LBMA-bullionbankerna har guldkonton i Bank of England. Guldet som centralbankerna lagerför i Bank of Englands valv kan lånas ut till en bullionbank med en transaktion som kallas för en ”gulddeposition” genom vilken bullionbanken lånar guldet och betalar ränta till centralbanken. Det offentliggörs ingen exakt data om hur mycket guld som lånas ut från centralbankerna till bullionbankerna vid en viss tidpunkt vilket innebär att mängden centralbanksguld som "används" av LBMA:s bullionbanker vid ett givet tillfälle är en av flertalet okända data på Londonmarknaden vilket starkt bidrar till marknadens brist på transparens.

LBMA:s guldprisauktion och benchmarkpris

Med benämningen ”LBMA:s guldpris” syfta man på en auktion som sker två gånger per dag samt ett benchmarkpris [14]. LBMA:s guldprisauktion lanserades i mars 2015 och är den elektroniska motsvarigheten till den tidigare auktionen London Gold Fixing som hade funnits sedan 1919. LBMA äger den immateriella äganderätten till namnet "LBMA Gold Price" vilket de registrerade som ett varumärke i augusti 2014 [15].

Auktionsadministratör: ICE Benchmark Administration (IBA). IBA tillhandahåller också en oberoende auktionsförrättare

Auktionstider: Två gånger dagligen, klockan 10.30 och 15.00 lokal tid London, under arbetsdagar

Direkta deltagare: 11 direkta deltagare

Auktionsegenskaper: Elektronisk auktion där man erhåller ett omsättningsbart USD-pris. Slutligt pris används som ett globalt benchmarkpris för guld

Handelsclearing: Auktionshandeln clearas via LPMCL

Övervakande organ: IBA tillhandahåller en oberoende övervakningskommitté bestående av olika branschrepresentanter

Auktionsmetodik

Varje auktionsrunda varar i 30 sekunder. När LBMA:s guldprisauktion lanserades var auktionsrundorna 45 sekunder men på grund av deltagares önskan ändrade ICE Benchmark Administration auktionsrundans varaktighet till 30 sekunder. Ordföranden väljer ett startpris baserat på relevanta marknadsdata. Auktionsdeltagare indikerar sitt intresse genom att placera köp- och säljordrar för guld i det digitala ICE-systemet. Auktionen har som mål att uppnå en balans mellan köp- och säljordrar med en tolerans på 10 000 oz (cirka 25 st good delivery-tackor). Öppningspriset väljs i början av varje runda. Rundorna fortsätter tills toleransen ligger inom 10 000 oz. Priset från den sista auktionsrundan publiceras som LBMA:s guldpris. Den resulterande obalansen mellan köp- och säljorder i sista omgången (<= 10 000 oz) delas upp mellan de direkta deltagarna. När LBMA:s guldprisauktion lanserades var toleransen 20 000 oz men baserat på feedback från deltagarna ändrade ICE Benchmark Administration toleransen till 10 000 oz.

Direkta deltagare

Det finns tolv direkta deltagare som är auktoriserade att delta i guldauktionen - HSBC, JP Morgan Chase, ScotiaMocatta, UBS, Societe Generale, Barclays, Goldman Sachs, Bank of China, Morgan Stanley, Standard Chartered, Toronto Dominion Bank och China Construction Bank.

Direkta deltagare är ackrediterade av LBMA och måste åtminstone vara vanliga medlemmar i LBMA och ha tillräcklig kreditgräns samt adekvata arangemang vad gäller clearing och settlement med befintliga direkta deltagare.

Problem med öppenhet och begränsat deltagande

Trots att LBMA:s guldpris lanserades 2015 som ett mycket mer robust och transparant alternativ till den tidigare icke transparanta och manipulerade London Gold Fixing-auktionsproceduren är prissättningen fortfarande inte transparent eftersom ICE Benchmark Administration inte avslöjar några detaljer om auktionerna såsom vem auktionsförrättarna (eller ”ordförande”) är eller hur startpriset och priserna i auktionsrundorna har bestämts. Listan över direkta deltagarna i auktionen är också fortfarande mycket begränsad och består helt och hållet av LBMA-bullionbanker av vilka de allra flesta är LBMA market makers. Den ursprungliga förväntan om att ett antal av de stora kinesiska bankerna skulle ansluta sig till auktionen som direkta deltagare har endast delvis realiserats och ICBC är ännu inte deltagare.

Fysiska gulduppbackade ETF:er - London

Ett antal av de stora och välkända fysiska guld-ETF:erna lagrar delar eller allt av sitt guld i kommersiella guldvalv i London. I september 2015 uppgick ETF:ernas Londonlagrade guld till mer än 1 100 ton.

Den största fysiska guld-ETF:en, SPDR Gold Trust (GLD), använder HSBC som förvaringsinstitut och allt deras guld lagras i HSBC:s valv i London. I december 2012 hade GLD mer än 1 350 ton guld i HSBC:s valv i London, men 2016 hade den siffran sjunkit till endast 700 ton på grund av fortgående och ihållande inlösen av guld från GLD, särskilt under 2013. ETF Securities driver ett antal gulduppbackade ETF:er som också lagrar sitt guld i HSBC:s största Londonvalv. IShares Gold Trust (IAU) använder JP Morgan som förvaringsinstitut och lagrar guld i tre valv tillhörande JP Morgan London, JP Morgan New York och Scotia Mocatta Toronto. Andra ETF:er som använder JP Morgan London för guldförvaring inkluderar Deutsche Bank och Source. Den Sydafrikanska banken ABSA har en guld-ETF som använder Brinks Londonvalv som lagringsplats.

ETF:ernas handelsstrukturer använder "auktoriserade deltagare" som utsetts som de enda självständiga entiteter som är bemyndigade att skapa och lösa in korgar av ETF-andelar. När det gäller guld-ETF:er som GLD och IAU är dessa auktoriserade deltagare de enda ombud som får byta ETF-andelar mot guld eller byta guld mot ETF-andelar. Auktoriserade deltagare är market makers, men endast några av ETF:ernas market makers är auktoriserade deltagare. På London-marknaden är de flesta av de auktoriserade deltagarna för GLD och IAU LBMA-market makers, så som JP Morgan, Goldman Sachs, Merrill Lynch och Credit Suisse. Dessa enheter kan förutom att tillhandahålla likviditet för guld-ETF-marknaden också komma åt ETF: s underliggande guld genom att samla in och lösa in ETF-korgar.

London - Ett historiskt guldaffineringscenter

Förutom att vara den största guldmarknaden i världen brukade London vara ett av de största centrumen för guldaffinering med framstående företag såsom Johnson Matthey, Royal Mint Refinery (ägdes av Rothschilds) och Engelhard. Den globala konkurrensen på guldmarknaden har dock gradvis sedan 1960-talet urholkat marknaden.

Royal Mint Refinery (RMR) drevs av Rothschilds sedan 1829 och låg nära Tower Hill i London men avvecklades 1966 då en av deras stora guldleverantörer Ashanti Gold Corporation i Ghana började använda ett nytt guldaffinaderi på plats i Ghana. Rothschild sålde RMR-verksamheten till Engelhard och Royal Mint Refinery stängdes 1968. Engelhard affinerade först guld i Sheffield 1934 och öppnade sedan ett affinaderi i Chessington, Surrey (nära London) 1968.

Efter sammanbrottet av ”The London gold pool” 1968 bildades Zürichs guldpool av de tre stora schweiziska bankerna, UBS, SBC och Credit Suisse och de tog i början av 1970-talet med sig det mesta av den sydafrikanska guldförsäljningen från London. Eftersom var och en av dessa schweiziska banker ägde ett guldaffinaderi under denna period (UBS - Argor, SBC - Metalor och Credit Suisse - Valcambi) fick denna affineringsverksamhet gå till de schweiziska guldaffinaderierna. År 1998 stängde Engelhard, vid den tiden Engelhard CLAC, Chessington-affinaderiet. Engelhard förvärvades sedan 2006 av den tyska kemikoncernen BASF.

Johnson Matthey affinerade guld, först i London i Hatton Garden år 1837, men öppnade långt senare ett guld- och silveraffinaderi i Royston, norr om London, år 1955. På grund av vad som beskrevs som en överkapacitet inom den globala guldaffineringsbranschen lade Johnson Matthey ned sitt Roystonaffinaderi år 2005. Affinaderi sades ha en årlig guldförädlingskapacitet på 200–250 ton.

Andra brittiskbaserade deltagare i Londons guldmarknad

The Royal Mint [16] är en annan integrerad del av den brittiska guldmarknaden när det gäller guldmyntproduktion. Royal Mint var beläget på Tower Hill i London från 1810 men flyttade till Wales på 1970-talet. Myntverkets anläggning i Llantrisant, South Wales, tillverkar de välkända Sovereign- och Britanniaguldmynten som är viktiga mynt på den globala guldmyntsmarknaden och som frekvent handlas på grossist- och återförsäljarmarknaderna och även några bullionbanker. Enligt HM Revenue and Customs (HMRC) regler är Sovereign- och Britanniaguldmynten undantagna från reavinstbeskattning i Storbritannien på grund av dess klassificering som legalt betalningsmedel enligt Coinage Act. Royal Mints walesiska anläggning innehåller även ett högsäkerhetsvalv avsett för ädelmetall och byggt enligt Bank of Englands specifikationer vilket i teorin innebär att det kan innehålla några av HM Treasurys guldreserver.

London är också huserar också högkvarteren för ett antal ledande konsultfirmor inom guld och ädelmetaller, såsom Thomson Reuters GFMS och Metals Focus, samt globalt huvudkontor för guldgruveindustrins globala intresseföretag World Gold Council.

Slutsats

Londons guldmarknad är en av de två främsta bidragsgivarna till den globala guldprissättningen. Marknaden är världens centrum för grossisthandel med OTC-guldhandel och med alla större bullionbanker representerade. London har världens högsta guldhandelsvolymer och guldmarknadsaktörer runt om i världen avvecklar sin handel genom London genom att använda loco Londons guldhandelskoncept för avveckling. London är som guldhandelscentrum också unikt i sin värdroll för LBMA:s guldprisauktion som hålls två gånger om dagen och som används som de facto benchmarkpris för att prissätta transaktioner på guldmarknader och guldprodukter världen över.

LBMA spelar en nyckelroll på marknaden genom att representera bankernas och de globala guldaffinaderiernas intressen. Bank of England är också en viktig del av marknaden genom att tillhandahålla förvaringslösningar för centralbanker och LBMA-medlemmar. Dessa valv spelar också en viktig roll i underlättandet av handeln på Londons guldlånemarknad mellan centralbankerna och bullionbanker som är LBMA-medlemmar.

Prismanipuleringsskandaler i LIBOR, valutaväxling och ädelmetaller har lett till att de brittiska finansmarknadsregulatorerna efterfrågar ökad insyn i handelsrapporteringen. Detta gäller framför allt Londons OTC-marknad för ädelmetaller givet den svaga insynen och frånvaron av ett centralt så kallat ”on-exchange” clearingssystem och volymrapportering.

De stora bullionbankerna som driver LBMA och Londons guldmarknad har dock fortsatt att motarbeta förändring och transparens. Faktum är att insynen på Londons guldmarknad försämrats år för år sedan 2014. Beräkningen och publiceringen av GOFO-priser har avvecklats. Användningen av handelsplatser för clearing av guld har avskaffats. LPMCL-medlemsbankerna är inte intresserade av att flytta handel och clearing av guldtransaktioner från ett OTC-förfarande till en handelsplattform. De senaste åtgärderna från World Gold Council för att övertyga Londons bullionbanker att flytta sina guldhandeltransaktioner till ett centralt clearingssystem för guldhandel lockade bara fem banker (Morgan Stanley, Goldman Sachs, Citigroup, Societe Generale och ICBC Standard Bank) samtidigt som ingen av de sittande LPMCL-medlemmarna var intresserade.

Strukturen och förvaltningen av det nya LBMA-guldpriset styrs fortfarande av samma banker som kontrollerade den gamla guldfix-processen och ICE Benchmark Administration har fortsatt arbetat för att minska marknadstransparensen. Det finns ingen öppenhet från Bank of England gällande vilka central- respektive bullionbanker som är engagerade i guldutlåning och nästan ingen information alls publiceras om Londons guldlånemarknad.

Hela Londons guldmarknad är därmed fortfarande väldigt insynskyddad. Eftersom Londons guldmarknad är världens största är denna opacitet osund och verkar inte för en effektiv marknad eller prissättning. Bakom kulisserna har Bank of England stora intressen i Londons guldmarknad och har ett mycket nära förhållande med bullionbankerna via LPMCL-clearingssystemet och via guldlånemarknaden. Faktum är att Bank of England, tillsammans med Financial Conduct Authority, även sitter i LBMA:s förvaltningskommitté.

Med Bank of England och bullionbankerna i dessa maktpositioner ligger nästan allt som sker i deras händer och det är med dessa ögon man bör se på handeln som sker på guldmarknaden i London.

Referenser och länkar

1.^ International Bullion Master Agreement (1994): https://web.archive.org/web/20150910211205/http://www.newyorkfed.org/fmlg/fmlg_1994_bullion.PDF

2.^ ISDA Bullion Definitions (1997): http://www.isda.org/publications/intro/1997bulldefs_sf.pdf

3.^ LBMA market tool page, Standard Documentation http://www.lbma.org.uk/market-tools

4.^ London Bullion Market Association www.lbma.org.uk

5.^ LBMA Membership http://www.lbma.org.uk/membership

6.^ LBMA Memorandum and Articles of Association, 2009 version: http://www.lbma.org.uk/assets/Memorandum%20and%20Articles%2020090611.pdf

7.^ LBMA Market Makers http://www.lbma.org.uk/membership#tabs-2

8.^ London Gold Market Liquidity (Trading) Survey: http://www.lbma.org.uk/assets/Loco_London_Liquidity_Surveyrv.pdf

9.^ London Gold Market clearing statistics: http://www.lbma.org.uk/clearing-statistics

10.^ London Precious Metals Clearing Limited: www.lpmcl.com

11.^ Memorandum of Understanding between HM Revenue & Customs & LBMA http://www.lppm.com/files/lppm-memorandum-of-understanding.pdf

12.^ BIS OTC gold derivatives statistics: http://www.bis.org/statistics/d5_2.pdf

13.^ CME OTC gold cleared forwards: http://www.cmegroup.com/trading/metals/files/cleared-otc-london-gold-forwards-seminar.pdf

14.^ ICE Benchmark Administration, LBMA Gold Price Auction: https://www.theice.com/iba/lbma-gold-price

15.^ Registration record of ‘LBMA Gold Price’ at Intellectual Property Office, London, 15 August 2014 http://www.ipo.gov.uk/tmcase/Results/1/UK00003068783

16.^ The Royal Mint Refinery http://www.lbma.org.uk/assets/blog/alchemist_articles/Alch71Blagg.pdf

Kommentarer

Logga in för att kommentera.